炒股配资平台下载

炒股配资平台下载

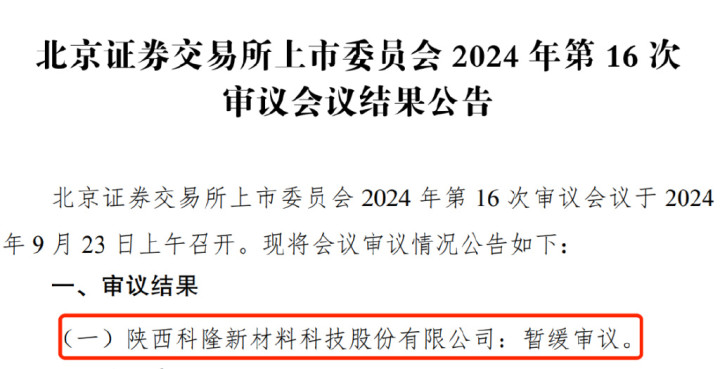

陕西科隆新材料科技股份有限公司(以下简称“科隆新材”)IPO按下“暂停键”。

9月23日,北交所上市委员会审议明确,科隆新材上会暂缓审议。

据悉,科隆新材已经经过三轮问询,却仍然没有成功上会,可见科隆新材仍存在问题。其中,公司管理存在“漏洞”、核心研发人员IPO前夕离职、股权转让披露存在披露不完整等问题,还需进一步关注。

1、实控人儿子25岁任总经理,IPO前夕被警示

科隆新材成立于1996年,主营业务为液压组合密封件和液压软管等橡塑新材料产品的研发、生产和销售以及煤矿辅助运输设备的整车设计、生产、销售和维修。

2023年10月31日,科隆新材北交所IPO获得受理。同年11月27日,科隆新材IPO受到北交所问询。

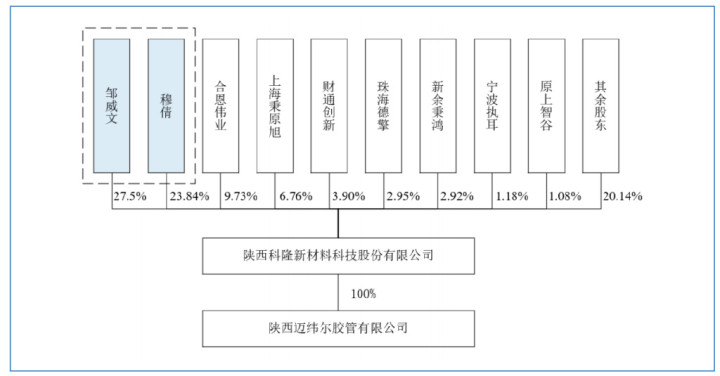

招股书显示,科隆新材的实际控制人为邹威文、穆倩夫妇,二人合计持有公司3289.49万股股份,占公司股本总额的51.34%。其中,邹威文担任公司董事长、穆倩担任董事。

值得一提的是,邹威文早早就把儿子安排进公司工作。

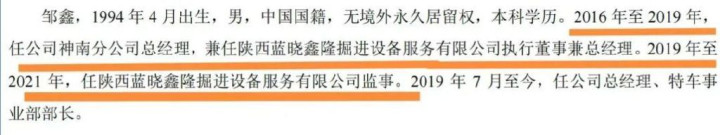

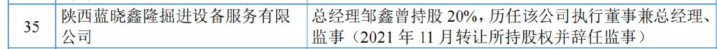

招股书显示,邹威文、穆倩的儿子邹鑫出生于1994年4月。2016年至2019年,邹鑫出任科隆新材神南分公司总经理,兼任陕西蓝晓鑫隆掘进设备服务有限公司(以下简称“蓝晓鑫隆”)执行董事兼总经理。2019年至2021年,邹鑫在蓝晓鑫隆担任监事。

美元指数:可以在102.00---101.45的区间上限卖出,有效破位30个点止损,目标在区间的下限。

本周五20:30,美国劳工部劳动统计局将公布美国8月非农就业报告。8月非农就业人口,前值为11.4万人,预期值16.3万人,预期数据将增加约5万人,但绝对值仍低于20万的健康准线,预计将利空美元指数。8月失业率数据,前值为4.3%,预期值4.2%,预期下降0.1个百分点。如果失业率确实出现下降,市场人士对美国宏观经济的担忧情绪会有所缓解,但无法扭转9月份降息的预期。

企查查资料显示,蓝晓鑫隆成立于2019年4月,招股书显示邹鑫在2016年就入职蓝晓鑫隆。针对时间存在出入的情况,「创业最前线」向科隆新材发函求证,但截至发稿,科隆新材并未回复。

而邹鑫正在逐渐走向公司的核心管理层位置。2019年7月,年仅25岁的邹鑫便开始在科隆新材担任总经理、特车事业部部长。

在邹氏父子的带领下,科隆新材仍存在一些问题。

招股书显示,2023年10月20日,也就是科隆新材IPO获得受理前夕,全国股转公司下发《关于对陕西科隆新材料科技股份有限公司及相关责任主体采取口头警示的送达通知》。

通知显示,2020年,邹威文、邹鑫存在以差旅费等用途借用公司备用金,但未按备用金管理制度规定的最长借用期限及时报销或偿还备用金的情形。

为保护公司及中小股东利益,科隆新材分别向邹威文、邹鑫收取资金使用费9815.90元和1.77万元,并将该事项认定为关联交易。

全国股转公司对科隆新材、邹威文、邹鑫、财务总监和董事会秘书采取口头警示的自律监管措施。

除此之外,科隆新材曾存在部分销售出门证日期晚于快递发出日期、部分收入确认早于合同签订日期、原材料未进行质量检验便办理入库、采购办公用品不规范、研发费用入账依据不充分、内部控制制度执行不到位等财务不规范的情形。

可见,公司在内部管理方面存在一些漏洞。若想成功上市,科隆新材还需要在内部管理方面多下功夫。

2、核心研发人员出走,研发人员问题或成暂缓审议原因

科隆新材的主要产品橡塑新材料产品为综采煤机液压支架的核心零部件。

近年来,随着国家煤炭供给侧结构性改革的不断深入,煤矿机械化和智能化程度逐步加深,并对煤矿辅助运输设备生产企业核心技术和研发能力提出了更高的要求。

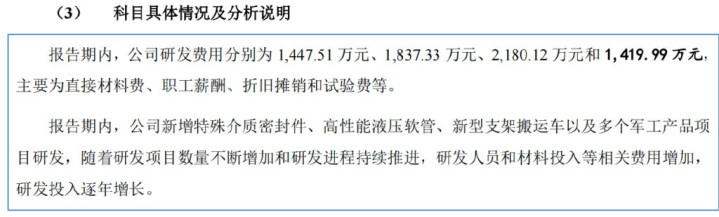

对于科隆新材来说,研发创新的要求也会逐渐变高,公司的研发投入也的确在逐年增长。

招股书显示,2021年-2024年上半年(以下简称“报告期”),科隆新材的研发费用分别为1447.51万元、1837.33万元、2180.12万元和1419.99万元。

但值得注意的是,科隆新材的核心研发人员却在IPO前夕“出走”。

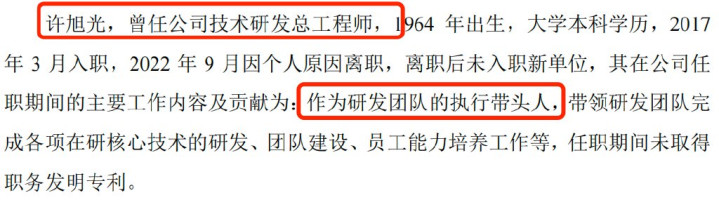

科隆新材共有三名核心技术人员。2022年9月,科隆新材核心技术人员许旭光因个人原因离职。许旭光曾在科隆新材任技术研发总工程师,且是研发团队的执行带头人。

紧随其后,核心技术人员王晓辉同样因个人原因于2023年5月离职。据悉,王晓辉曾任科隆新材董事、军品技术负责人。此外,作为发明人之一获得3项专利授权。

上述两位核心技术人员离职后,科隆新材已增加认定司宪林、陈宏为核心技术人员。其中,司宪林出生于1955年,已年近七旬,而陈宏只比司宪林小5岁。

不仅研发人员在更替,公司其他岗位也有高层在变动。2021年12月10日,科隆新材财务总监于亚腾因个人原因辞去职务,自2022年2月28日由杨锦娟担任公司财务总监。可见,科隆新材的核心人员变动相对频繁。

此外,北交所最新披露的《关于落实上市委员会审议会议意见的函》,要求科隆新材进一步详细说明研发人员具体构成情况、离职及新入职人员具体情况、研发费用归集合理性等问题。可见,研发问题仍是监管层关注的重点问题。

3、“神秘”的蒲城辰邦,股权转让背后存“谜团”

在过往的发展,邹威文也曾就科隆新材上市问题,签署过对赌协议。

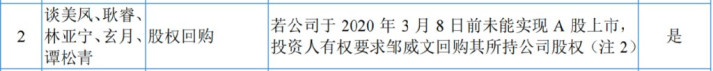

其中,林亚宁、玄月等投资方和实控人邹威文签署的对赌协议显示,若2020年3月8日前科隆新材未能实现A股上市,林亚宁等投资人有权要求邹威文回购其所持公司股权。

只不过,回购条款触发后,相关股东并未要求邹威文回购股份。

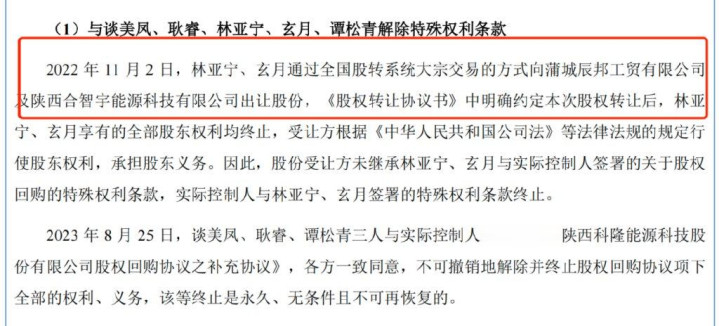

招股书显示,2022年11月2日,林亚宁、玄月通过全国股转系统大宗交易的方式向蒲城辰邦工贸有限公司(以下简称“蒲城辰邦”)及陕西合智宇能源科技有限公司(以下简称“陕西合智宇”)出让股份。

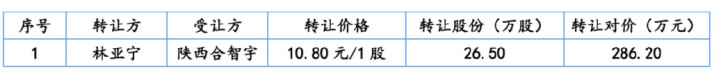

2022年11月,林亚宁将其所持有科隆新材的26.50万股股份以每股10.80元的价格转让给陕西合智宇,转让对价为286.20万元。

奇怪的是,招股书中仅披露了林亚宁转让的部分股份情况,而林亚宁、玄月向蒲城辰邦转让股份的具体情况,招股书中并未提及。

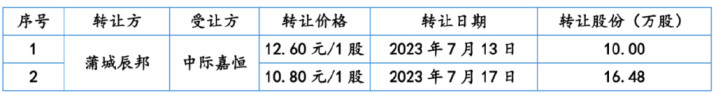

2023年7月,入股科隆新材刚刚8个月的蒲城辰邦把所持股份转让给陕西中际嘉恒工贸有限公司(以下简称“中际嘉恒”)。

企查查显示,中际嘉恒成立于2023年4月12日,参保人数为0。也就是说,成立3个月,中际嘉恒便通过蒲城辰邦入股科隆新材。

值得关注的是,在这次股权转让中,出现两个转让价格。2023年7月13日,蒲城辰邦以12.60元/股的价格转让10万股;2023年7月17日,转让价格却变为了10.80元/股,转让股份为16.48万股。相隔四天,股权转让价格却下滑了1.8元/股。

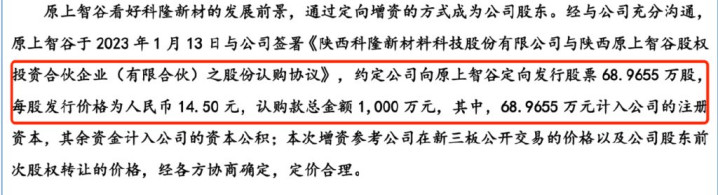

值得一提的是,四个月前,也就是2023年3月,科隆新材向陕西原上智谷股权投资合伙企业(有限合伙)(以下简称“原上智谷”)定向发行股票68.9655万股,发行价格为14.50元/股,认购总金额为1000万元。

以此来看,蒲城辰邦的转让价格低于科隆新材定向发行给原上智谷的价格。那么,蒲城辰邦入股不久,为何要以较低的价格转让股份?

此外,在转让股份的3个月后,也就是2023年10月7日,蒲城辰邦已经申报注销。

科隆新材为何隐瞒玄月、林亚宁向蒲城辰邦转让股份的具体情况?是否与蒲城辰邦低价转让股份有关?对此,「创业最前线」试图向科隆新材方面进行了解,但截至发稿仍未获回复。

值得一提的是,上文提到的新增股东原上智谷成立于2022年9月5日。也就是说,成立不到半年的原上智谷便在IPO申报前夕“突击入股”科隆新材。

不仅如此,企查查显示,原上智谷的参保人数为0。且今年8月14日,西安市市场监督管理局曲江新区分局将原上智谷列入经营异常名录,原因是通过登记的住所或者经营场所无法联系。

那么,原上智谷是否是一家“空壳”公司?对此,「创业最前线」向科隆新材发送采访函试图进行了解,但截止发稿,科隆新材并未回复。

可见,科隆新材在IPO申报前夕的股权转让仍存在一些“谜团”。此次公司IPO申报暂缓审议后,监管层以及投资者仍等待公司来解答种种疑问。

*注:文中题图来自摄图网炒股配资平台下载,基于VRF协议。

文章为作者独立观点,不代表在线股票配资平台_炒股配资公司_免息配资公司观点